À certains égards, la banque d'aujourd'hui est presque méconnaissable par rapport à ce qu'elle a pu être. Tandis que dans la plupart des cas, nos parents et grands-parents se rendaient dans leur agence afin de réaliser la moindre transaction, il nous est désormais possible d'avoir notre banque en poche, et de gérer nos propres comptes, quand et où bon nous semble, au moyen d'applications et d'outils en libre-service.

Toutefois, de nombreux clients continuent de se reposer sur les interactions humaines avec leur représentant pour tout ce qui a trait à la gestion, à la planification et aux transactions financières. Après tout, la banque reste un service qui implique des informations personnelles et sensibles, ainsi que des prises de décision importantes. Afin d'offrir aux clients le service personnalisé et la tranquillité d'esprit dont ils ont besoin, transactions à fort enjeu et conseils financiers nécessitent une assistance en personne, et non par l'intermédiaire d'une interface virtuelle.

Ceci étant, à quel moment les banques devraient-elles privilégier les services numériques, et quand des interactions en personne sont-elles nécessaires ? Quant aux clients, trouvent-ils encore une utilité aux agences physiques ? Et, tandis que les services financiers évoluent, dans quelles mesures, la visioconférence peut-elle contribuer à créer une expérience client moderne ?

Domaines dans lesquels les services numériques fonctionnent aussi bien, voire mieux, que l'accueil en agence

Depuis des années, les grandes institutions financières sont engagées dans une course à l'armement numérique, qui s'est seulement accélérée avec l'innovation des nouvelles fintech et la pandémie de Covid-19, laquelle a poussé les acteurs les plus établis du secteur à étoffer rapidement leur offre de services numériques. Ces changements ont transformé les interactions avec les clients du secteur financier, et tout particulièrement dans le domaine des services bancaires. Sans surprise, ces services bancaires numériques sont rapides, pratiques, et permettent souvent aux banques de maintenir des coûts d'exploitation peu élevés, tout en accélérant leurs services et en diminuant le temps de réponse pour les clients.

Lorsqu'il s'agit de tâches simples, comme vérifier le solde d'un compte ou l'historique des transactions, nombreux sont les clients qui ne voient pas l'intérêt de mettre les pieds en agence. Grâce aux dépôts directs, aux prélèvements automatiques et aux applications de paiement mobile, il faut dire qu'il est souvent plus facile pour les clients de gérer eux-mêmes leurs propres transactions, plutôt que de se déplacer ou de contacter un représentant par téléphone. Dans ce genre de situations, les services bancaires de type mobiles et sur le Web, les chatbots, les services télébancaires, et même les réseaux sociaux se révèlent souvent plus avantageux, non seulement pour votre organisation et le client, mais aussi du point de vue de la rentabilité.

Quelle pertinence pour les agences physiques à l'ère du numérique ?

Cette question n'est pas récente, et cela fait plusieurs années que les banques réexaminent le rôle des agences face à l'augmentation du nombre de services numériques disponibles. En 2016, McKinsey & Company a réalisé une enquête en ligne sur l'attitude de 36 000 consommateurs répartis dans 11 pays d'Europe, au Canada, en Afrique du Sud et aux États-Unis, afin d'analyser leur comportement sur les différents canaux, leur degré de satisfaction quant à leur banque principale, leur intérêt pour les services innovants, et leur volonté de passer à des canaux numériques et à distance pour toute la partie conseils financiers et ventes.

Aux États-Unis, 38 % des sondés ont répondu préférer se rapprocher d'une agence pour répondre à leurs besoins en matière de services bancaires. McKinsey a baptisé ce sous-ensemble de consommateurs, les « clients en quête de sécurité », qui sollicitent leur agence locale ou au mieux un ATM pour l'ensemble de leurs besoins bancaires, car ils ont une confiance limitée envers les canaux à distance et automatisés.

Après l'introduction de la seconde catégorie qualifiée selon McKinsey de « banquiers personnels », généralement des clients plus âgés avec une faible adoption des nouvelles technologies, ce fut au tour de l'Allemagne de prendre la tête du classement. En effet, dans la plupart des régions, le pourcentage de consommateurs préférant la praticité offerte par la « banque en poche », pour réaliser la plupart de leurs transactions et obtenir des conseils, enregistrait un retard significatif face aux consommateurs ayant une préférence pour les interactions humaines directement en agence.

En, France une récente étude réalisée par L'IFOP en Avril 2021, montrait que 81% des personnes interrogées souhaitaient pouvoir réaliser des rendez-vous à caractère administratif à distance, via la vidéo.

L'impact du Covid-19, et ce qu'il implique pour le futur des agences bancaires

Tandis que les chiffres précédemment cités ont montré qu'en 2016, un pourcentage étonnamment important de consommateurs continuait de préférer les interactions en personne dans les agences, la tendance s'est complètement inversée en 2020 avec la pandémie de Covid-19. D'après un article paru dans Forbes, les transactions en agence ont chuté de 30 à 40 % entre mars et novembre 2020.

« Depuis des années, les banques se préparent à devoir faire face à d'éventuelles défaillances de leurs installations technologiques, mais jamais elles n'ont anticipé la fermeture de leurs locaux », explique Chris Skinner, influenceur de renom et champion de la digitalisation dans le domaine de la finance, dans un article de The Economist. « C'est la grande leçon à tirer de cette crise. »

Comme l'a malheureusement fait clairement transparaître le Covid-19, la dépendance vis-à-vis des installations physiques crée une extrême vulnérabilité avec des perturbations imprévues au niveau de la capacité à fonctionner. Durant la pandémie, les organismes financiers ont été obligés d'adopter de nouveaux outils de collaboration, tant pour la communication avec les clients que pour celle en interne. Les clients des banques, comme ceux de nombreux autres secteurs, ont alors découvert qu'ils pouvaient réaliser davantage de tâches à distance qu'ils n'auraient pu l'imaginer.

À la suite de cela, de grandes banques du monde entier ont commencé à annoncer la fermeture définitive d'un grand nombre de leurs agences. Cela n'a rien d'étonnant quand on sait, selon l'enquête menée par McKinsey, que le maintien en place d'une agence, du point de vue du personnel, des technologies nécessaires et des frais indirects, représente la moitié des frais de fonctionnement de certaines banques. Le renouvellement du personnel des agences est fréquent, ce qui rend plus complexe d'y suivre l'engagement de la clientèle qu'avec des canaux automatisés, et ce, malgré le fait que les agences gèrent généralement les aspects les plus complexes de la relation client.

Pourquoi l'approche humaine continue-t-elle de compter ?

En dépit des possibilités offertes par la nouvelle adoption numérique, la pandémie nous a également montré ce que nous perdons lorsque les rendez-vous en personne ne sont pas possibles, révélant les limites des services bancaires numériques. Pour de nombreux clients, que ce soit en raison de leur âge, de leur personnalité, de leur situation sociale ou de l'accès aux dispositifs technologiques, la banque en ligne ne peut se suffire à elle-même, sans une composante humaine.

Et même pour les clients les plus à l'aise avec la technologie, il y aura des moments dans leur vie et des situations financières où les subtilités de certaines prises de décisions et transactions nécessiteront l'appui personnalisé d'un banquier, d'un conseiller ou d'un représentant commercial.

Exemples :

- Si le smartphone d'un client peut lui donner le solde de son compte, un être humain peut quant à lui déchiffrer l'expression sur son visage et comprendre les difficultés liées à sa situation financière, afin de lui proposer des solutions, comme un emprunt à court terme.

- Certaines décisions financières demandent une analyse bien plus complexe que ce qu'un service en accès libre est capable d'offrir. Les clients valorisent les interactions en personne lorsqu'ils ont besoin de conseils objectifs et d'un avis expert.

- Certains clients sont sur leurs gardes vis-à-vis de la sécurité et de l'efficacité des services numériques, et se sentent plus rassurés lorsqu'un expert gère leurs transactions. Les interactions en face à face sont susceptibles de renforcer la confiance envers l'organisation en général.

Peu importe jusqu'à quel point les services automatisés deviennent avancés, ils ne remplaceront jamais le lien qu'il est possible d'entretenir en personne et qui est souvent essentiel pour offrir une expérience client de qualité, et déboucher à terme sur une relation de confiance et une fidélité qui s'ancreront dans la durée. Toutefois, les évènements récents nous ont démontré que ces interactions n'avaient pas nécessairement besoin de se dérouler en physique pour être concluantes. En effet, les services bancaires en visioconférence ont démontré leur efficacité et leur praticité.

.jpg?width=2121&name=iStock-1250622576%20(1).jpg)

Qu'apportent les services bancaires en visioconférence ?

Bon nombre des défis décrits ci-dessus, aussi bien concernant les services numériques qu'en agence, peuvent être résolus grâce à la visioconférence. En voici certaines des raisons :

- C'est pratique et rapide. Les gens n'ont jamais été aussi à l'aise avec les réunions vidéo, et celles-ci permettent aux clients de s'épargner le temps et les dépenses du trajet jusqu'à leur banque. Les réunions vidéo améliorent également la cohérence des interactions avec les clients, tout en les rendant plus prévisibles, en limitant les perturbations extérieures, comme les embouteillages et les problèmes de stationnement.

- La vidéo offre une approche humaine aux clients qui sont sceptiques vis-à-vis des services automatisés. Proposer la visioconférence comme option de service peut donner à votre banque une résonance plus large auprès d'une clientèle plus diversifiée.

- Les membres clés du personnel, souvent ceux spécialisés dans une gamme de produits ou profitant d'une relation établie avec les clients, deviennent disponibles pour plus d'une seule agence à la fois. Lors des réunions avec les clients, aussi bien en visioconférence qu'en personne, le banquier qui nécessite un second avis ou qui perçoit l'opportunité d'offrir un autre produit à son client, peut rapidement convier un collègue, sans contrainte de lieu.

- Les enregistrements vidéo des conversations avec les clients facilitent l'évaluation, la résolution des problèmes et l'amélioration des scripts d'interaction, y compris l'intégration d'opportunités de vente incitative.

- Selon la disponibilité du personnel, la vidéo peut, au même titre que certains autres services télébancaires ou numériques, transformer les réunions « en personne » en canal à la demande. Cela peut être particulièrement utile pour les clients qui vivent dans des zones reculées, sont en situation de handicap ou sont dans l'incapacité de se déplacer.

- La diversification des produits et services s'est traduite par une spécialisation croissante. Certains de nos spécialistes Pexip couvrent des territoires étendus, servant des clients répartis sur 5, voire 10 succursales. Auparavant, et jusqu'à l'avènement de la visioconférence, cela impliquait pour eux plusieurs heures de trajet par jour.

- Offrir des conseils financiers par visioconférence en tant que service numérique à part entière contribue à fournir le lien qu'il manquait aux clients à l'aise avec la technologie, mais qui auront toujours besoin à un moment ou un autre de s'asseoir face à un humain, et ce tout en profitant de la praticité des services en ligne.

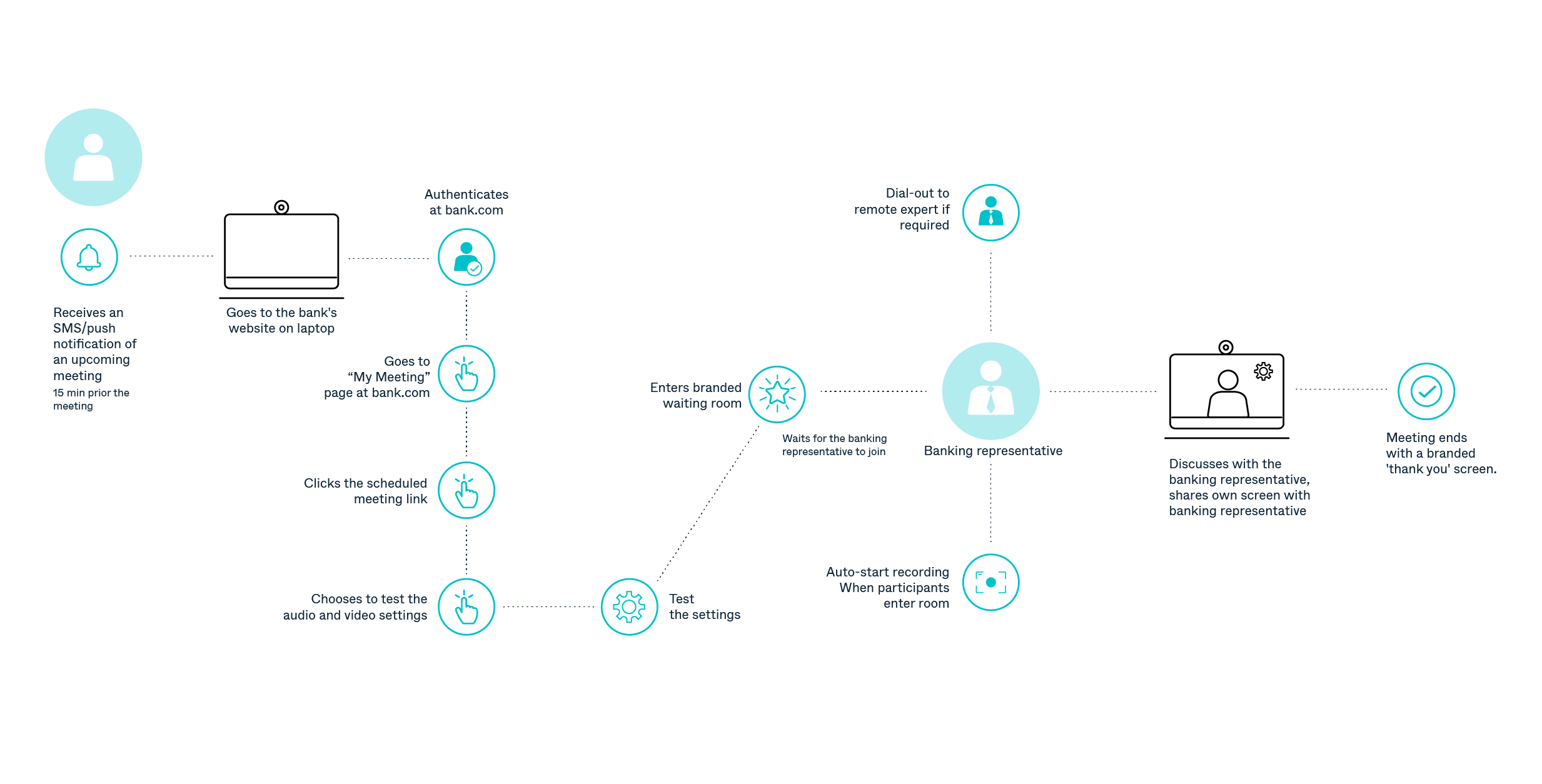

À quoi donc l'expérience des services bancaires en visioconférence ressemble-t-elle ? Cela dépend de vous, de votre organisation et des besoins uniques de vos clients. Les fonctionnalités de personnalisation de Pexip vous permettent de concevoir le parcours client autour de vos produits et services, ce que l'on appelle aussi le workflow de la solution.

La création de ce flux de travail requiert d'identifier chaque touchpoint au moment de définir la manière dont vous souhaitez proposer la visioconférence à vos clients. Plus votre flux sera simple, plus votre taux de réussite devrait être élevé. Voici un exemple de la manière dont la visioconférence Pexip peut s'intégrer au workflow client de votre organisation :

Coûts et valeur : comparaison des services bancaires numériques aux services en personne

Bien évidemment, la numérisation des services bancaires est largement motivée par les immenses économies qu'elle représente en comparaison des dépenses que le fonctionnement d'une agence implique. La vidéo est une manière d'alléger certains des coûts liés à l'organisation des réunions en personne, toutefois disposer du matériel et d'une technologie de visioconférence de qualité représente également un investissement qui doit être mis en balance en fonction des objectifs globaux de l'organisation.

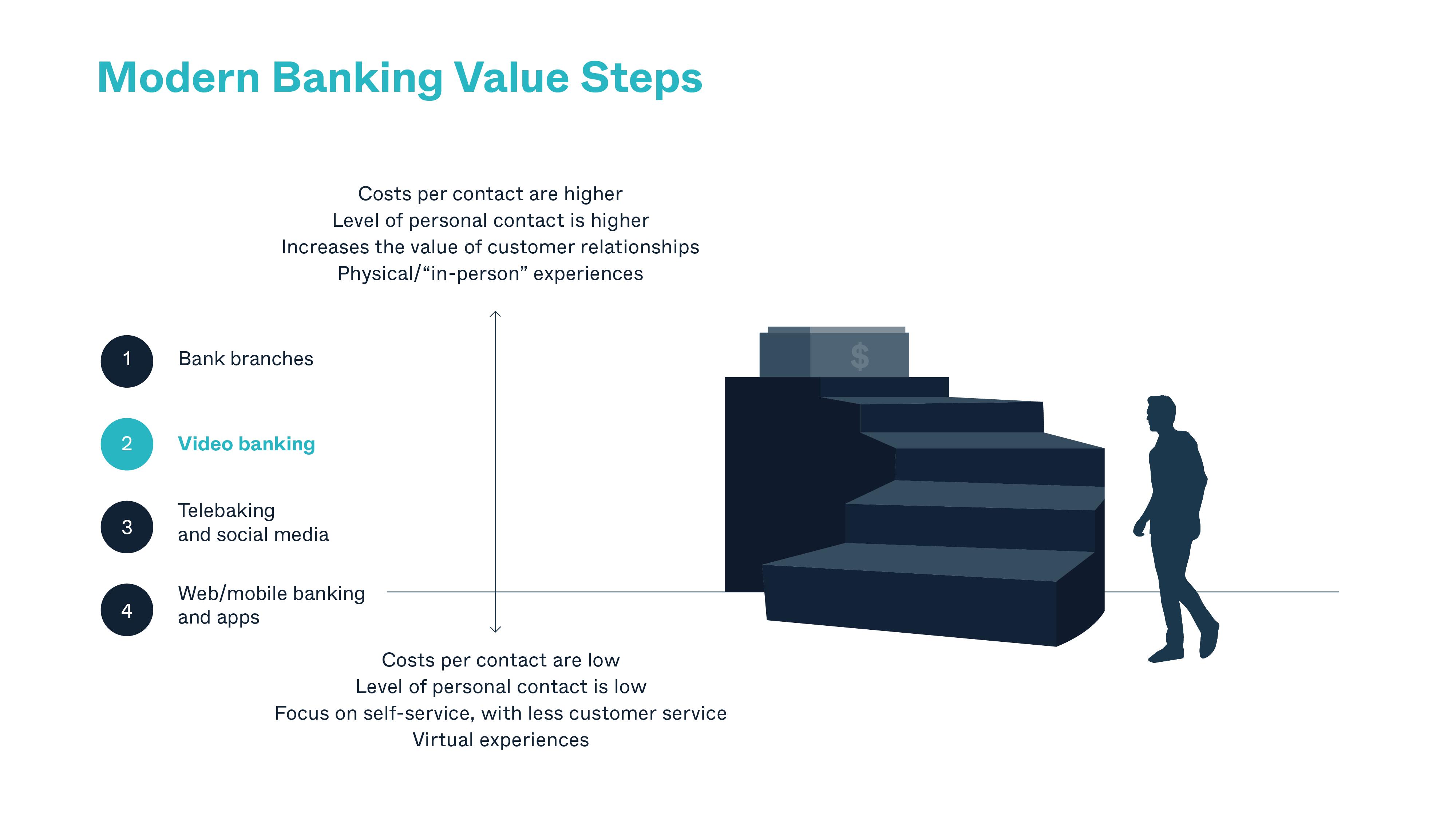

L'illustration ci-dessous montre que la montée en gamme au niveau des services bancaires modernes débouche sur une augmentation proportionnée des coûts et du contact humain. Les services bancaires en visioconférence, qui se veulent être une version numérique du contact humain, se situent à l’extrémité supérieure du spectre en matière de coûts. Mais, en tenant compte du potentiel qu'ils recèlent du point de vue de la rétention des clients et des revenus, qui reposent sur la fidélité des clients, il s'agit là d'un investissement qui a le pouvoir de déboucher sur la création de valeur à long terme.

Exploiter le plein potentiel des services bancaires en visioconférence

Pour être un élément profitable de vos services orientés client, la visioconférence doit être intégrée de façon à ce que la solution choisie facilite les interactions avec les clients et la communication en interne, pas l'inverse. Au moment de choisir une solution de services bancaires en visioconférence prête à l'emploi et évolutive en fonction de vos besoins, pensez à prendre les éléments suivants en compte :

- Facilité d'accès aux réunions depuis n'importe quel appareil ou navigateur, sans téléchargement ni plug-ins. Plus vite les clients et le personnel accèdent à leurs rendez-vous, plus ils seront détendus.

- Sécurité : en matière de services financiers, la confidentialité, la sécurisation des réunions et la protection des données sont des éléments essentiels à prendre en considération au moment de choisir un service.

- Marquage personnalisé et parcours client : disposer d'une solution de visioconférence aux couleurs de votre entreprise et qui soit intégrée à l'interface utilisateur de votre site Web rassure les clients quant au service tout en leur indiquant qu'ils sont au bon endroit.

- Interopérabilité : comme nous l'avons évoqué, les agences physiques gardent une certaine utilité, et les employés continueront d'y organiser des réunions dans leur bureau ou dans les salles de conférence. Lorsque ces entrevues prennent la forme de visioconférences, celles-ci devraient être facilement accessibles depuis les infrastructures internes, indépendamment du type de réunion. Qu'il travaille de la maison ou du bureau, le personnel devrait pouvoir accéder facilement et rapidement aux réunions, selon une procédure constante.

- Déploiements flexibles : votre solution de visioconférence est censée s'adapter au fonctionnement de votre organisation, pas l'inverse. En choisissant une solution flexible qui peut s'adapter à vos outils, systèmes et workflows déjà en place, vous économiserez du temps et vous épargnerez bien des soucis, tout en favorisant son adoption par votre personnel.

Comment se déroule une consultation bancaire en vidéo? (simulation d'un service proposé par Pexip)

Les réunions individuelles en vidéo sont un bon moyen de faire le lien entre services numériques et services en personne et d'offrir le meilleur de ces deux approches.

Pour en savoir plus sur les solutions flexibles de Pexip en matière de services bancaires en visioconférence, consultez la page pexip.com/fr/finance.

- Services financiers

- Transformation numérique

- Relation clients personnalisée

- Relation clients

.png?width=41&name=gillian%20(cropped).png)