Das Bankwesen von heute befindet sich in einem großen Wandel - und ist in mancher Hinsicht kaum noch wiederzuerkennen.

In diesem Artikel erfahren Sie mehr über die Zukunft der Bankfiliale und die Rolle, die digitales Banking und Videobanking Technologien spielen werden.

- Digitale Dienstleistungen im Vergleich zur traditionellen Bankfiliale

- Die Bankfiliale von heute

- The Covid-19 effect; the future of bank branches

- Was bedeutet der menschliche "Touch" im digitalen Banking?

- Welche Vorteile bietet Videobanking?

- Was sind die "Modern Banking Value Steps"?

- 5 Methoden zur Beurteilung von Videobanking-Lösungen

Was versteht man unter Videobanking?

Während unsere Eltern und Großeltern höchstwahrscheinlich für jede Transaktion in die örtliche Bankfiliale gingen, suchen die Bankkunden von heute eine Bankfiliale, die ins digitale Zeitalter passt. Als Folge daraus haben wir heute die Möglichkeit, unsere Bank "in der Tasche zu tragen", und zwar über mobiles Videobanking, Videobanking-Apps und andere Selbstbedienungstools. Damit können wir unsere eigenen Konten von überall und zu jeder Zeit zu verwalten.

Aber viele Kunden verlassen sich immer noch auf die menschliche Interaktion mit Bankvertretern, wenn es um die Verwaltung, Planung und Handhabung ihrer Finanzen geht. Das Bankgeschäft ist schließlich eine Dienstleistung, bei der es um persönliche und sensible Informationen und wichtige Entscheidungen geht. Für Transaktionen und Finanzberatung, bei denen viel auf dem Spiel steht, braucht es einen Menschen, keinen Knopf, um den Kunden den persönlichen Service und die Sicherheit zu bieten, die sie brauchen.

Wann sollten sich Banken also auf digitale Dienstleistungen konzentrieren, und wann sind persönliche Kontakte noch notwendig? Wollen Kunden überhaupt noch physische Bankfilialen? Und wie können Videobesprechungen angesichts der Entwicklung des Privatkundengeschäfts und der Fortschritte in der Videobanktechnologie dazu beitragen, ein modernes Kundenerlebnis zu schaffen?

Kostenfreies eBook: Wie Privatkundenbanken die Kundenbindung meistern können

Wussten Sie schon, dass...?

- Nur 10% der Retail-Banken arbeiten regelmäßig an der Verbesserung des Kundenerlebnisses

- Mehr als 70% der Privatkundenbanken sind jedoch der Meinung, dass die digitale Kundenansprache für den Erfolg ihres Unternehmens heute und in Zukunft wichtig ist

Customer Engagement ist in der heutigen Wettbewerbslandschaft von entscheidender Bedeutung.

Holen Sie sich Ihr kostenfreies Exemplar unseres Leitfadens und erfahren Sie, wie Sie mehr Kunden gewinnen und Ihr Geschäft ausbauen können.

Wo digitale Dienstleistungen genauso gut - oder besser - funktionieren wie der Gang zur Filiale

Seit Jahren befinden sich die großen Finanzinstitute in einem digitalen Wettrüsten, das durch die Innovationen neuer Fintech-Unternehmen und die Covid-19-Pandemie, die die etablierten Akteure der Branche zur raschen Einführung digitaler Dienstleistungen veranlasst hat, nur noch beschleunigt wurde. Diese Veränderungen haben die Kundeninteraktionen im Finanzsektor, insbesondere im Privatkundengeschäft, verändert. Und es ist kein Wunder, warum: Digitales Banking ist schnell, bequem und kann oft die Geschäftskosten für die Bank niedrig halten, während es die Dienstleistungen und Reaktionszeiten für den Kunden beschleunigt.

Für einfache Aufgaben wie die Abfrage des Kontostands oder der Transaktionshistorie müssen viele Kunden nicht einmal eine Bankfiliale betreten. Direkte Einzahlungen und automatische Rechnungszahlungen sowie mobile Zahlungs-Apps bedeuten, dass es für die Verbraucher oft einfacher ist, ihre Transaktionen selbst zu erledigen, als zu einer Bankfiliale zu fahren oder mit einem Berater zu sprechen. In diesen Situationen sind Web- und Mobile-Banking, Chatbots, Telebanking und sogar soziale Medien oft sowohl für Ihr Unternehmen als auch für den Kunden von Vorteil, da sie sowohl Zeit als auch Geld sparen.

Sind Bankfilialen im Zeitalter des digitalen Bankings überhaupt noch relevant?

Diese Frage ist nicht neu, und seit Jahren überdenken die Banken die Rolle der Filiale, da immer mehr digitale Dienstleistungen zur Verfügung stehen. Im Jahr 2016 führte McKinsey & Company eine Online-Umfrage von Consumer Insights unter 36.000 Verbrauchern in elf europäischen Ländern, Kanada, Südafrika und den USA durch, um das kanalübergreifende Verhalten der Kunden, ihre Zufriedenheit mit ihrer Hausbank, ihr Interesse an innovativen Dienstleistungen und ihre Bereitschaft zu analysieren, für Beratung und Verkauf auf digitale und entfernte Kanäle auszuweichen.

In den Vereinigten Staaten bevorzugten 38 % der Befragten nach wie vor die Filiale als dominierenden Kanal für ihre Bankgeschäfte. McKinsey bezeichnete diese Untergruppe als " sicherheitsorientierte Kunden " - Kunden, die für alle Bankbedürfnisse ihre örtliche Filiale oder bestenfalls einen Geldautomaten aufsuchten, weil sie wenig Vertrauen in Remote- und automatisierte Kanäle hatten.

Sobald man eine zweite Kategorie hinzufügte - die "Personal Bankers", wie McKinsey sie nannte, typischerweise Kunden im höheren Alter mit geringer Technikakzeptanz -, lagen dann die deutschen Kunden vorne. Tatsächlich lag in den meisten Regionen der Prozentsatz der Verbraucher, die für die meisten Transaktionen und Beratungen die Bequemlichkeit der digitalen Variante der "Bank in der Hosentasche" bevorzugen, deutlich unter denen, die den direkten menschlichen Kontakt in einer Filiale bevorzugen.

Der Covid-19-Effekt und seine Bedeutung für die Zukunft der Bankfilialen

Während die obigen Zahlen zeigen, dass 2016 noch ein überraschend hoher Prozentsatz der Verbraucher persönliche Interaktionen in Filialen bevorzugte, wird sich im Jahr 2020 aufgrund der globalen Covid-19-Pandemie alles ändern.

Einem Forbes-Artikel zufolge werden die Transaktionen in den Filialen zwischen März und November 2020 um 30-40 % zurückgehen.

"Die Banken haben jahrelang für den "Disaster Recovery" geplant, sprich für den Fall eines Technologieausfalls, aber sie haben nie für einen Disaster Recovery geplant, wenn ihre Gebäude geschlossen werden", sagt Chris Skinner, führender Influencer und Verfechter der Digitalisierung im Finanzwesen, in einem Artikel von The Economist. "Das ist die große Lehre aus der Krise."

Wie Covid-19 schmerzlich deutlich gemacht hat, führt die Abhängigkeit von stationären Geschäften zu einer immensen Anfälligkeit für unerwartete Unterbrechungen in der Betriebsfähigkeit. Während der Pandemie waren Finanzunternehmen gezwungen, neue Tools für die Zusammenarbeit sowohl für die Kundenkommunikation als auch für die interne Kommunikation einzuführen. Wie viele andere Unternehmen entdeckten auch die Privatkundenbanken, dass mehr remote erledigt werden kann, als sie sich davor tatsächlich vorstellen konnten.

Infolgedessen haben große Banken auf der ganzen Welt vor kurzem angekündigt, dass sie eine große Anzahl ihrer Filialen dauerhaft schließen werden, und es ist kein Wunder, warum: Der Unterhalt einer Filiale - in Form von Personal-, Technologie- und Gemeinkosten - macht laut der McKinsey-Studie bei einigen Banken die Hälfte der Betriebskosten aus. Die Fluktuation der Mitarbeiter in den Filialen ist hoch, und es ist schwieriger, das Kundenengagement zu verfolgen als bei der Arbeit mit automatisierten Kanälen, obwohl die Filialen oft die komplexesten Aspekte der Kundenbeziehung bearbeiten.

Lesen Sie weiter: Wie wird die Videokommunikation das Privatkundengeschäft im Jahr 2021 verändern?

Warum die menschliche Note immer noch wichtig ist?

Trotz der Möglichkeiten, die die neue digitale Technik bietet, hat uns die Pandemie auch gezeigt, was wir verlieren, wenn persönliche Treffen nicht möglich sind, und uns auch die Grenzen des Online Bankings verdeutlicht. Für viele Kunden, sei es aufgrund ihres Alters, ihrer Persönlichkeit, ihrer sozialen Situation oder ihres Zugangs zu technischen Geräten, ist das digitale Banking ohne das Element der menschlichen Interaktion einfach nicht ausreichend.

Und selbst für die technisch versiertesten Kunden wird es Zeiten in ihrem Leben und ihrer finanziellen Situation geben, in denen die Feinheiten einzelner Entscheidungen und Transaktionen eine individuelle Betreuung durch Banker, Berater und Vertriebsmitarbeiter erfordern.

Zum Beispiel:

- Das Smartphone eines Kunden kann ihm seinen Kontostand anzeigen, aber ein Mensch kann seinen Gesichtsausdruck lesen und die Komplexität seiner finanziellen Situation besser verstehen, was im Schluss auch zu Lösungen wie einem kurzfristigen Kredit führen kann.

- Manche Finanzentscheidungen sind komplexer als das, was ein "Do-it-yourself"-Service bieten kann. Die Kunden schätzen den persönlichen Kontakt, wenn sie objektiven Rat und Fachwissen benötigen.

- Einige Kunden sind misstrauisch gegenüber der Sicherheit und Effizienz digitaler Dienste und fühlen sich sicherer, wenn ein Experte ihre Transaktionen abwickelt. Ein persönliches Gespräch kann das Vertrauen in das Unternehmen als Ganzes stärken.

So fortschrittlich automatisierte Dienste auch sein mögen, sie werden niemals den Kontakt von Mensch zu Mensch ersetzen, der oft entscheidend ist, um ein hochwertiges Kundenerlebnis zu bieten, das letztlich zu langfristigem Vertrauen und Loyalität führt. Die jüngste Zeit hat uns jedoch gezeigt, dass diese Interaktionen nicht unbedingt ein physisches Treffen erfordern, um erfolgreich zu sein. Vielmehr können sie durch den Einsatz von Videobanking sowohl erfolgreich als auch komfortabel sein.

.jpg?width=2121&name=iStock-1250622576%20(1).jpg)

Wie kann Videobanking helfen?

Eine Reihe der oben beschriebenen Herausforderungen, sowohl für digitale Dienste als auch für das Filialbanking, kann durch Videobanking gelöst werden. Hier sind einige Gründe dafür:

- Es ist schnell und bequem. Die Menschen sind heute mit Videobesprechungen vertrauter als je zuvor, und die Kunden können Zeit und Geld für Reisen sparen, indem sie an einer Fernbesprechung mit ihrer Bank teilnehmen. Videobesprechungen können auch die Interaktion mit den Kunden konsistenter und vorhersehbarer machen, da es weniger Möglichkeiten für externe Störungen gibt, z. B. durch den örtlichen Verkehr oder Parkplätze.

- Der Einsatz von Video ermöglicht menschliche Interaktionen für Kunden, die automatisierten Diensten skeptisch gegenüberstehen. Durch die Möglichkeit von Videokonferenzen kann Ihre Bank ein breiteres Spektrum von Kunden ansprechen.

- Mitarbeiter in Schlüsselpositionen, die oft auf eine bestimmte Produktlinie spezialisiert sind oder über eine etablierte Beziehung zu den Kunden verfügen, können an mehreren Filialen gleichzeitig verfügbar sein. Bei Kundengesprächen, ob per Video oder persönlich, kann der Bankvertreter, wenn er eine zweite Meinung benötigt oder eine Verkaufschance für ein anderes Produkt sieht, schnell einen Kollegen in das Gespräch einbeziehen, unabhängig vom Standort.

- Videoaufzeichnungen von Kundengesprächen erleichtern die Bewertung, Fehlerbehebung und Verbesserung von Interaktionsskripten, einschließlich der Einbeziehung von Upsell-Möglichkeiten.

- Abhängig von der Verfügbarkeit der Mitarbeiter können Videogespräche genauso wie andere digitale oder Telebanking-Dienste zu einem On-Demand-Kanal werden. Dies kann besonders für Kunden nützlich sein, die in abgelegenen Gebieten leben, behindert sind oder aus anderen Gründen nicht reisen können.

- Die Diversifizierung von Produkten und Dienstleistungen hat zu einer zunehmenden Spezialisierung geführt. Bei einigen unserer Kunden bei Pexip decken viele dieser Spezialisten große Gebiete ab und betreuen Kunden in 5 bis 10 Niederlassungen. Dies bedeutete früher stundenlange Reisen pro Tag - bis zum Aufkommen von Videokonferenzen.

- Das Angebot von Finanzberatung per Video als integrierter Bestandteil der digitalen Dienstleistungen einer Bank kann das fehlende Bindeglied für digital versierte Kunden sein, die sich manchmal noch mit einem Menschen zusammensetzen müssen, aber den Komfort des digitalen Bankings schätzen.

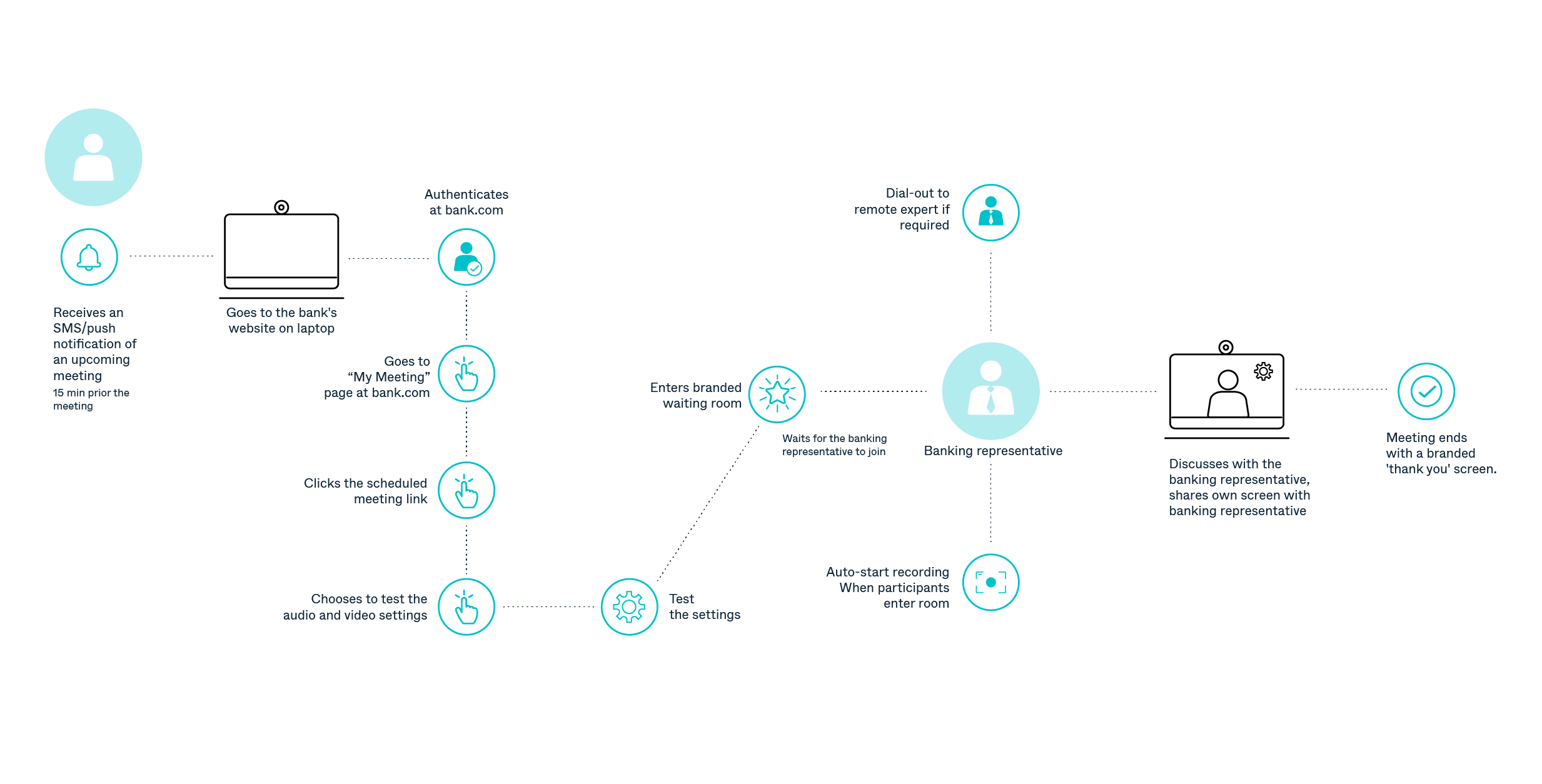

Wie sieht das Video-Banking-Erlebnis also in der Praxis aus? Das hängt von Ihnen, Ihrem Unternehmen und den individuellen Bedürfnissen Ihrer Kunden ab. Die Anpassungsfähigkeiten von Pexip ermöglichen es Ihnen, die Reise des Kunden durch Ihre Produkte und Dienstleistungen zu gestalten, was als Ihren Workflow bezeichnet werden kann.

Um diesen Workflow zu erstellen, müssen Sie alle Berührungspunkte abbilden, um zu ermitteln, wie Sie Videokonferenzen mit Kunden ermöglichen wollen. Je einfacher der Ablauf ist, desto größer ist die Wahrscheinlichkeit, dass Sie erfolgreich sind. Hier sehen Sie ein Beispiel dafür, wie Pexip-Videokonferenzen aussehen können, wenn sie in den Kunden-Workflow Ihres Unternehmens integriert werden:

Kosten und Nutzen des physischen gegenüber dem digitalen Bankgeschäft

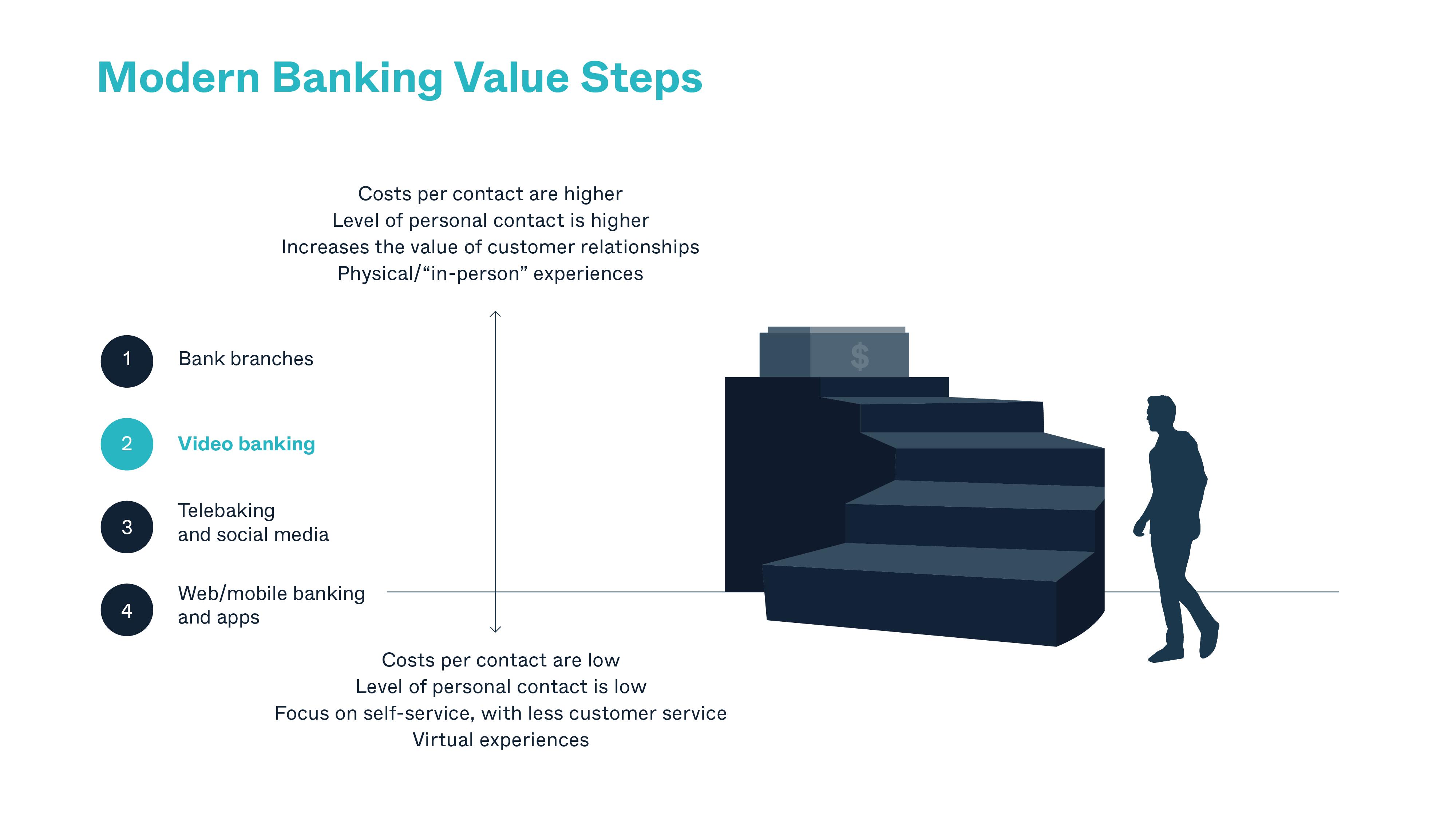

Einer der Hauptgründe für die digitale Transformation der Banken sind natürlich die immensen Kosteneinsparungen im Vergleich zu den Kosten für den Betrieb einer Filiale. Videokonferenzen können einen Teil der Kosten für persönliche Besprechungen einsparen, aber hochwertige Videokonferenztechnologie und -hardware sind ebenfalls eine Investition, die im Rahmen der Gesamtziele des Unternehmens abgewogen werden sollte.

Die folgende Abbildung zeigt, wie die Modern Banking Value Steps die Kosten in Verbindung mit dem persönlichen Kontakt erhöhen. Videobanking, als digitale Form des persönlichen Kontakts, befindet sich am oberen Ende des Spektrums, wenn es um die Kosten geht, aber wenn man bedenkt, dass es das Potenzial hat, die Kundenbindung und die Umsatzströme, die von der Kundentreue abhängen, zu steigern, ist es eine Investition, die das Potenzial hat, langfristigen Wert zu schaffen.

Holen Sie das Beste aus dem Videobanking heraus

Damit Videobanking ein wertvolles Element Ihrer Kundendienstleistungen sein kann, muss es so implementiert werden, dass die Lösung die Interaktion mit Ihren Kunden und die interne Kommunikation einfacher und nicht komplizierter macht. Bei der Auswahl einer Videobanking-Lösung, die bereit ist, die Arbeit für Sie zu erledigen und die Sie nach Bedarf skalieren können, sollten Sie Folgendes beachten:

- Einfach zugängliche Meetings, die keine Downloads oder Plug-ins erfordern und an denen man von jedem Gerät oder Browser aus schnell teilnehmen kann. Je schneller Kunden und Mitarbeiter auf ihre Termine zugreifen können, desto zufriedener werden sie sein.

- Sicherheit. Wenn es um Finanzdienstleistungen geht, sind der Schutz der Privatsphäre, die Sicherheit der Sitzungen und der Datenschutz entscheidende Faktoren bei der Auswahl eines Dienstes.

- Invididuelles Branding und Customer Journey. Durch Videobesprechungen, die die Farben und das Logo Ihres Unternehmens aufweisen und in die Benutzeroberfläche Ihrer Website integriert sind, haben Ihre Kunden mehr Vertrauen in den Service und die Gewissheit, dass sie am richtigen Ort sind.

- Interoperabilität. Wie wir bereits erörtert haben, besteht nach wie vor ein Bedarf an physischen Bankfilialen, und die Mitarbeiter werden auch weiterhin Besprechungen in ihren Büros und Konferenzräumen abhalten. Wenn diese Besprechungen per Video stattfinden, sollten sie unabhängig von der Art der Besprechung leicht von der Videokonferenzinfrastruktur im Büro aus aufgenommen werden können. Unabhängig davon, ob die Mitarbeiter von zu Hause oder vom Büro aus arbeiten, sollten sie in der Lage sein, schnell und einfach an Besprechungen teilzunehmen, und zwar jedes Mal auf die gleiche Weise.

- Flexible Implementierung und Integration. Ihre Videolösung sollte sich an die Arbeitsweise Ihres Unternehmens anpassen, nicht umgekehrt. Wenn Sie sich für eine flexible Lösung entscheiden, die an Ihre vorhandenen Tools, Systeme und Arbeitsabläufe angepasst werden kann, sparen Sie Ihrem Team Zeit und Nerven und erhöhen gleichzeitig die Akzeptanz bei den Mitarbeitern.

Virtuelle Treffen von Angesicht zu Angesicht können Ihrer Bank helfen, die Lücke zwischen digitalen und persönlichen Bankdienstleistungen zu schließen und das Beste aus beiden Welten zu bieten.

Dieser Blogartikel wurde aus dem Englischen übersetzt.

- Finanzdienstleistungen

- Customer Engagement

- Customer Engagement

.jpeg?width=41&name=Michael%20Whittam%20(1).jpeg)

.png?width=500&name=Copy%20of%20Blog%20header%20(2).png)